Este artigo explicará a fórmula Black-Scholes em termos simples. O modelo Black-Scholes é um modelo matemático da dinâmica de um mercado financeiro contendo instrumentos de investimento derivativos.

A partir da equação diferencial parcial no modelo (conhecida como equação de Black-Scholes), a fórmula de Black-Scholes pode ser derivada. Ele fornece um preço de opção teórico no estilo europeu e mostra que a opção tem um preço único, independentemente do risco do título e seu retorno esperado (em vez de substituir o retorno esperado do título por uma taxa neutra ao risco).

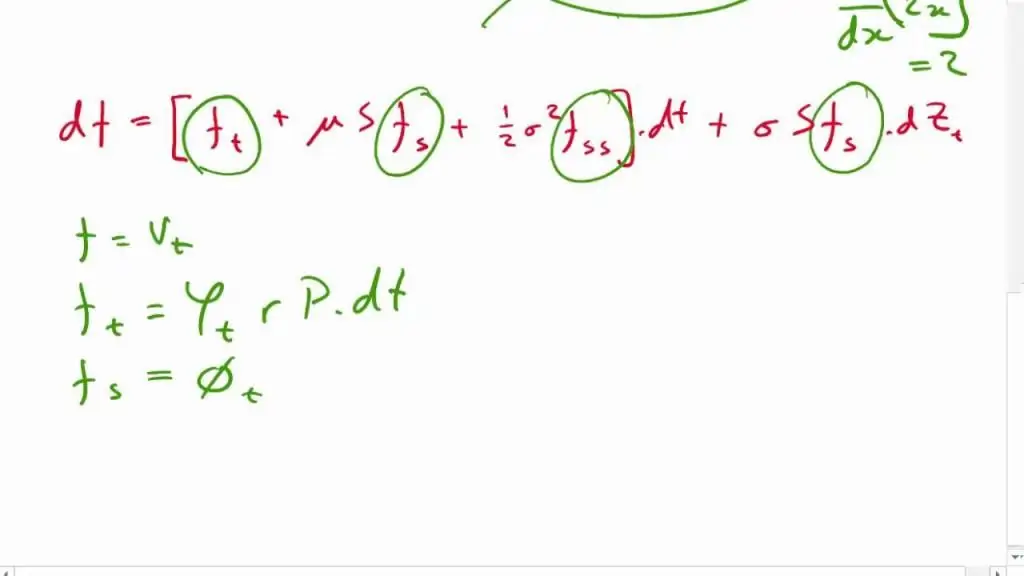

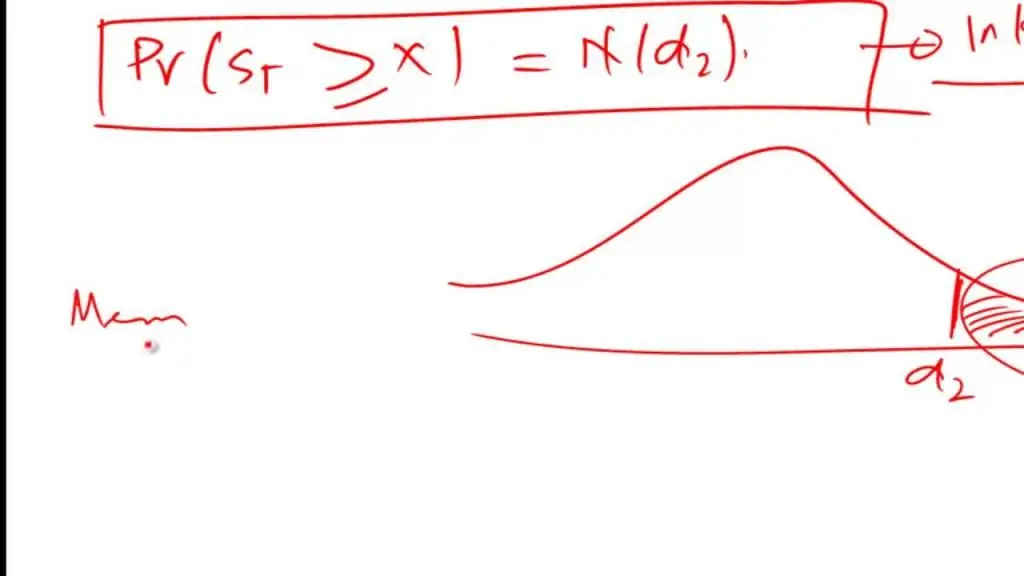

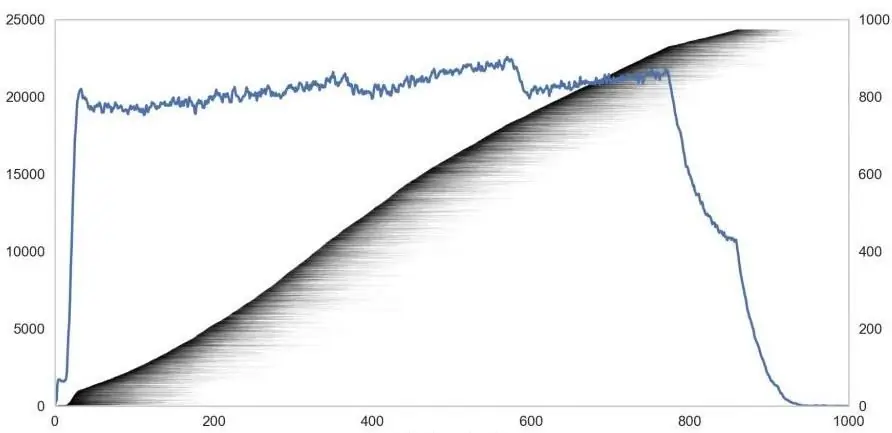

A fórmula levou a um boom no comércio de opções e deu legitimidade matemática ao Chicago Board Options Exchange e outros mercados de opções em todo o mundo. É amplamente utilizado, embora muitas vezes com ajustes e correções, pelos participantes do mercado de opções. Nas imagens deste artigo você pode ver exemplos da fórmula Black-Scholes.

História e essência

Baseado em trabalhos previamente desenvolvidos por pesquisadores e profissionaismercados como Louis Bachelier, Sheen Kassouf e Ed Thorpe, Fisher Black e Myron Scholes no final da década de 1960 demonstraram que a revisão dinâmica de portfólio eliminava o retorno esperado do título.

Em 1970, após tentarem aplicar a fórmula aos mercados e sofrerem perdas financeiras devido à f alta de gerenciamento de risco em suas profissões, decidiram focar em seu campo, a academia. Após três anos de esforços, a fórmula, batizada com o nome de sua promulgação, foi finalmente publicada em 1973 em um artigo intitulado "Pricing Options and Corporate Bonds" no Journal of Political Economy. Robert S. Merton foi o primeiro a publicar um artigo expandindo a compreensão matemática do modelo de precificação de opções e cunhou o termo "modelo de precificação Black-Scholes".

Por seu trabalho, Merton e Scholes receberam o Prêmio Nobel de Economia de 1997, pelo comitê, citando sua descoberta da revisão dinâmica independente de risco como um avanço que dissocia a opção do risco de segurança subjacente. Apesar de não ter recebido o prêmio devido à sua morte em 1995, Black foi mencionado por um acadêmico sueco como participante. Na imagem abaixo você pode ver uma fórmula típica de Black-Scholes.

Opções

A ideia principal deste modelo é proteger uma opção comprando e vendendo adequadamente o ativo subjacente e, como resultado, eliminando o risco. Esse tipo de hedge é chamado de "hedge delta constantemente atualizado". Eleé a base para estratégias mais complexas, como as usadas por bancos de investimento e fundos de hedge.

Gestão de risco

As premissas do modelo foram relaxadas e generalizadas em muitas direções, resultando em uma variedade de modelos atualmente usados na precificação de derivativos e gestão de risco. É o entendimento do modelo, conforme mostrado na fórmula de Black-Scholes, que é frequentemente utilizado pelos participantes do mercado, em contraste com os preços reais. Esses detalhes não incluem limites de arbitragem e preços neutros ao risco (devido à revisão constante). Além disso, a equação de Black-Scholes, a equação diferencial parcial que determina o preço de uma opção, permite que os preços sejam determinados numericamente quando uma fórmula explícita não for possível.

Volatilidade

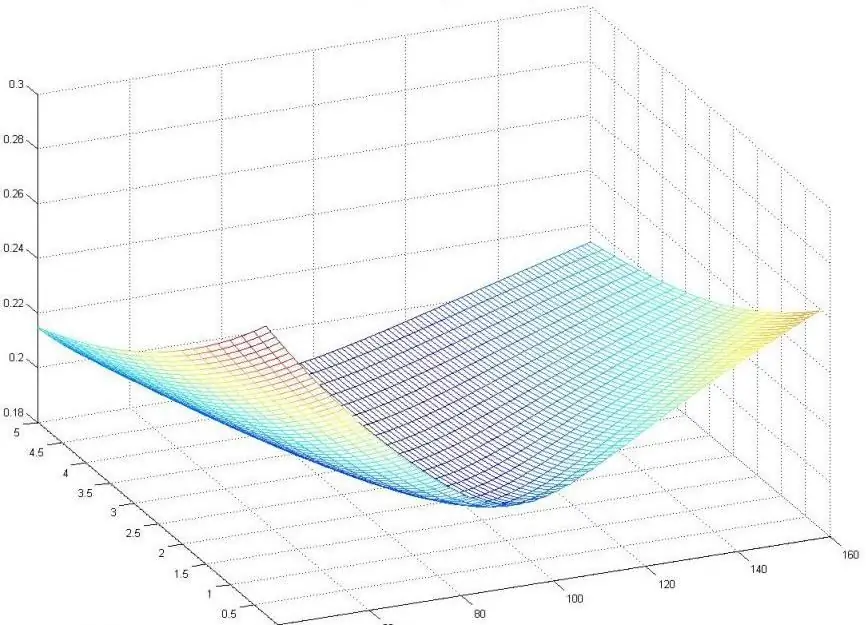

A fórmula de Black-Scholes possui apenas um parâmetro que não pode ser observado diretamente no mercado: a volatilidade futura média do ativo subjacente, embora possa ser encontrada no preço de outras opções. À medida que o valor de um parâmetro (seja put ou call) aumenta nesse parâmetro, ele pode ser invertido para produzir uma "superfície de volatilidade" que é então usada para calibrar outros padrões, como derivativos OTC.

Com essas premissas em mente, suponha que esse mercado também negocie derivativos. Indicamos que esse título terá um certo pagamento em determinada data futura, dependendo do valor assumido pela ação.antes desta data. Surpreendentemente, o preço do derivativo agora está completamente determinado, embora não saibamos qual caminho o preço da ação seguirá no futuro.

Para um caso especial de uma opção de compra ou venda européia, Black e Scholes mostraram que era possível criar uma posição coberta consistindo de uma posição longa em uma ação e uma posição curta em uma opção, cujo valor não dependeria do preço da ação. Sua estratégia de hedge dinâmica resultou em uma equação diferencial parcial que determinava o preço da opção. Sua solução é dada pela fórmula de Black-Scholes.

Diferença de termos

A fórmula de Black-Scholes para o Excel pode ser interpretada pela primeira divisão da opção de compra na diferença de duas opções binárias. Uma opção de compra troca dinheiro por um ativo no vencimento, enquanto um ativo de compra com ou sem um ativo simplesmente produz um ativo (sem dinheiro em troca) e uma opção de compra sem dinheiro simplesmente devolve o dinheiro (sem troca de ativo)). A fórmula de Black-Scholes para uma opção é a diferença de dois termos, e esses dois termos são iguais ao valor das opções binárias de compra. Essas opções binárias são negociadas com muito menos frequência do que as opções vanilla, mas são mais fáceis de analisar.

Na prática, alguns valores de sensibilidade geralmente são abreviados para se adequarem à escala de prováveis alterações de parâmetros. Por exemplo, rho dividido por 10.000 (variação de 1 ponto base), vega por 100 (variação de 1 ponto de volume) e teta por 365 são frequentemente relatados.ou 252 (levantamento de 1 dia com base em dias de calendário ou dias de negociação por ano).

O modelo acima pode ser estendido para taxas variáveis (mas determinísticas) e volatilidade. O modelo também pode ser usado para avaliar opções europeias de instrumentos de pagamento de dividendos. Nesse caso, soluções de forma fechada estão disponíveis se o dividendo for uma proporção conhecida do preço da ação. Opções americanas e de ações que pagam um dividendo em dinheiro conhecido (mais realista do que um dividendo proporcional no curto prazo) são mais difíceis de avaliar e uma escolha de métodos de solução (por exemplo, treliças e grades) está disponível.

Abordagem

Aproximação útil: embora a volatilidade não seja constante, os resultados do modelo geralmente ajudam a definir o hedge nas proporções corretas para minimizar o risco. Mesmo que os resultados não sejam totalmente precisos, eles servem como uma primeira aproximação para a qual ajustes podem ser feitos.

Básico para modelos melhores: O modelo Black-Scholes é robusto no sentido de que pode ser ajustado para lidar com algumas de suas falhas. Em vez de tratar alguns parâmetros (como volatilidade ou taxas de juros) como constantes, tratamos como variáveis e, assim, adicionamos fontes de risco.

Isso se reflete nos gregos (alterando o valor da opção para alterar esses parâmetros ou equivalente às derivadas parciais em relação a essas variáveis) e protegendo esses gregosreduz o risco causado pela natureza variável desses parâmetros. No entanto, outros defeitos não podem ser eliminados alterando o modelo, em particular o risco de cauda e o risco de liquidez, sendo gerenciados fora do modelo, principalmente pela minimização desses riscos e testes de estresse.

Modelagem explícita

Modelagem Explícita: Esse recurso significa que, em vez de assumir a volatilidade a priori e calcular os preços a partir dela, você pode usar um modelo para determinar a volatilidade que fornece a volatilidade implícita da opção em determinados preços, horários e preços de exercício. Ao resolver a volatilidade sobre um determinado conjunto de durações e preços de exercício, uma superfície de volatilidade implícita pode ser construída.

Nesta aplicação do modelo Black-Scholes, obtém-se uma transformação de coordenadas da área de preços para a área de volatilidade. Em vez de cotar os preços das opções em dólares por unidade (que são difíceis de comparar com base em preços de exercício, durações e frequências de cupom), os preços das opções podem ser cotados em termos de volatilidade implícita, levando à volatilidade das negociações nos mercados de opções.